Налоговое законодательство предусматривает возможность возврата части уплаченного НДФЛ для граждан, имеющих право на налоговые вычеты. Рассмотрим основные способы получения налогового возврата.

Содержание

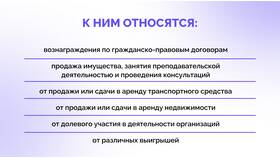

Виды налоговых вычетов

- Стандартные вычеты

- Социальные вычеты

- Имущественные вычеты

- Инвестиционные вычеты

Стандартные налоговые вычеты

| Категория | Размер вычета |

| На ребенка (1-й, 2-й) | 1 400 руб. в месяц |

| На ребенка (3-й и последующие) | 3 000 руб. в месяц |

| Для особых категорий граждан | 500-3 000 руб. в месяц |

Порядок возврата налога

Через работодателя

- Соберите необходимые документы

- Напишите заявление на вычет

- Подайте документы в бухгалтерию

- Получайте зарплату без удержания НДФЛ

Через налоговую инспекцию

| Этап | Действия |

| Подготовка | Заполнение декларации 3-НДФЛ |

| Подача документов | Лично, через МФЦ или личный кабинет ФНС |

| Проверка | До 3 месяцев с момента подачи |

| Выплата | В течение 1 месяца после принятия решения |

Необходимые документы

Для разных видов вычетов

- Паспорт и ИНН

- Справка 2-НДФЛ от работодателя

- Документы, подтверждающие право на вычет

- Реквизиты для перевода денежных средств

- Заполненная декларация 3-НДФЛ

Сроки подачи документов

- В любое время в течение года - через работодателя

- До 30 апреля следующего года - для декларации

- В течение 3 лет - для пересчета налоговой базы

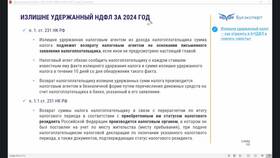

Особенности возврата НДФЛ

| Вид вычета | Максимальная сумма |

| Имущественный | 260 000 руб. (при покупке жилья) |

| Социальный (лечение) | 15 600 руб. в год |

| Социальный (обучение) | 15 600 руб. в год |

Рекомендации по оформлению

- Внимательно проверяйте заполнение декларации

- Храните все подтверждающие документы

- Следите за изменениями в налоговом законодательстве

- Используйте личный кабинет налогоплательщика

Возврат налога с заработной платы - законное право каждого налогоплательщика. Правильное оформление документов и соблюдение сроков подачи заявления позволят получить причитающийся налоговый вычет в полном объеме.